O Estado de São Paulo apresentou o Projeto de Lei nº 250 com algumas alterações na atual sistemática de cálculo e recolhimento do Imposto sobre a Transmissão Causa Mortis e Doação (“ITCMD”). Seguem abaixo as principais mudanças previstas no projeto:

1. Progressividade das alíquotas – Até 8%

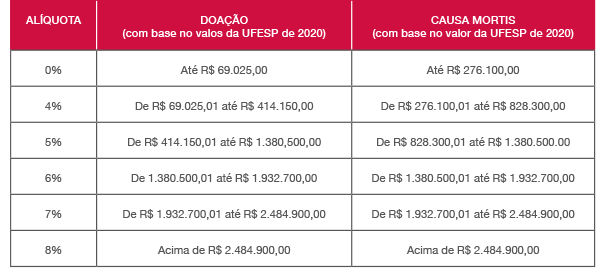

Atualmente a alíquota do ITCMD é de 4% independentemente do valor da operação. Na proposta o imposto passaria a incidir a alíquotas progressivas até 8% conforme tabela abaixo:

As faixas de incidência acima são estabelecidas com base na UFESP, de modo que seriam atualizadas anualmente.

2. Isenções e Não-Incidência

O PL aumenta alguns dos limites para a fruição de isenção do imposto. É o caso, por exemplo, do limite da isenção nas transferências causa mortis de residência ou imóvel único do beneficiário, que passa de 5.000 UFESP para 10.000 UFESP (R$ 276.100,00 em 2020).

Há também a revogação do dispositivo que estabelecia a não-incidência do ITCMD sobre os frutos e rendimentos do bem do espólio havidos após o falecimento do autor da herança ou legado.

3. Responsabilidade Solidária de Entidades de Previdência Complementar e Seguradoras

As entidades de previdência complementar e seguradoras passam a ser responsáveis pelo ITCMD incidente sobre a transmissão de valores e direitos relativos a planos de previdência complementar (e.g., VGBL e PGBL) no caso de impossibilidade de exigência do próprio contribuinte.

4. Base de Cálculo do ITCMD

A Secretaria da Fazenda do Estado de São Paulo passará a divulgar o valor de referência dos imóveis para fins de incidência do ITCMD, assim como feito pelo Município de São Paulo para efeito do ITBI. O projeto esclarece que enquanto estas informações não estiverem disponíveis, o valor utilizado pelos Municípios para incidência do ITBI deve ser utilizado para imóveis urbanos (ou IPTU) e o valor da terra nua e benfeitorias divulgado pela Secretaria de Agricultura e Abastecimento do Estado de São Paulo no caso de imóveis rurais.

Já em relação à transmissão de participações societárias não negociadas em bolsa ou que não tenham sido negociadas nos últimos 180 dias, o PL esclarece que que a base de cálculo do imposto será apurada a partir do patrimônio líquido da sociedade (valor patrimonial da participação), ajustado pela reavaliação dos ativos e passivos ao valor de mercado na data do fato gerador. A forma como essa avaliação será feita deve ser posteriormente regulamentada.

Outra novidade é que nas doações com reserva de usufruto o imposto passará a ser cobrado sobre o valor total do bem logo no momento em que feita a doação. Atualmente o imposto é recolhido sobre 2/3 do valor do bem no momento da doação, sendo o restante recolhido quando da consolidação da propriedade no donatário.

O projeto ainda está em fase de tramitação. Caso seja aprovado e convertido em lei ainda em 2020, as novas regras seriam aplicáveis apenas a partir de 2021, observado ainda o prazo mínimo de 90 dias entre a data da publicação e o início dos efeitos das novas regras.

Para informações adicionais, contate:

Henrique Lopes

Juliana Nunes

Vera Helena Cardoso